Frauen arbeiten häufiger in Teil- als in Vollzeit und verdienen oft weniger als Männer. Die Folge: Im Alter erhalten sie oft deutlich geringere Renten vom Staat. Eine private Altersvorsorge kann helfen, diese Rentenlücke zu schließen.

Beim Supermarkteinkauf landen nur die Schnäppchen im Einkaufswagen, und für einen Friseurbesuch oder einen Wochenendausflug mit der Familie reicht das Geld am Monatsende nicht mehr. Altersarmut ist in Deutschland längst kein Randphänomen mehr: 2019 war mehr als jeder Siebte in der Altersgruppe über 65 von Armut bedroht. Dabei fällt auf: Das Risiko, im Alter wenig Geld zu haben, ist für Frauen deutlich größer als für Männer.

Frauen sind besonders oft von Altersarmut betroffen

Das hat verschiedene Ursachen. Die wichtigste: Frauen verdienen oft weniger als Männer. Während Männer als Angestellte auf einen durchschnittlichen Bruttostundenverdienst von 21,60 Euro kommen, verdienen Frauen im Schnitt nur 17,09 Euro pro Stunde – und damit 21 Prozent weniger als ihre männlichen Kollegen, berichtet das statistische Bundesamt. Der Verdienstunterschied liegt zum einen daran, dass mehr Frauen als Männer einen weniger gut bezahlten Beruf wählen und seltener in Führungspositionen arbeiten. Zum anderen arbeiten sie auch häufiger als Männer in Teilzeit oder in Minijobs. Hier verdienen sie ebenfalls signifikant weniger. Fast jede zweite erwerbstätige Frau ist in Teilzeit beschäftigt, kümmert sich neben dem Job um Kinder, pflegebedürftige Angehörige oder andere familiäre Pflichten. Unterbrochene Erwerbsbiografien können häufig den Aufstieg in besser bezahlte Führungspositionen verhindern. So zahlen Frauen deshalb weniger in die gesetzliche Rentenkasse ein und erhalten mehr als ein Viertel weniger gesetzliche Rente vom Staat als ihre männlichen Kollegen.

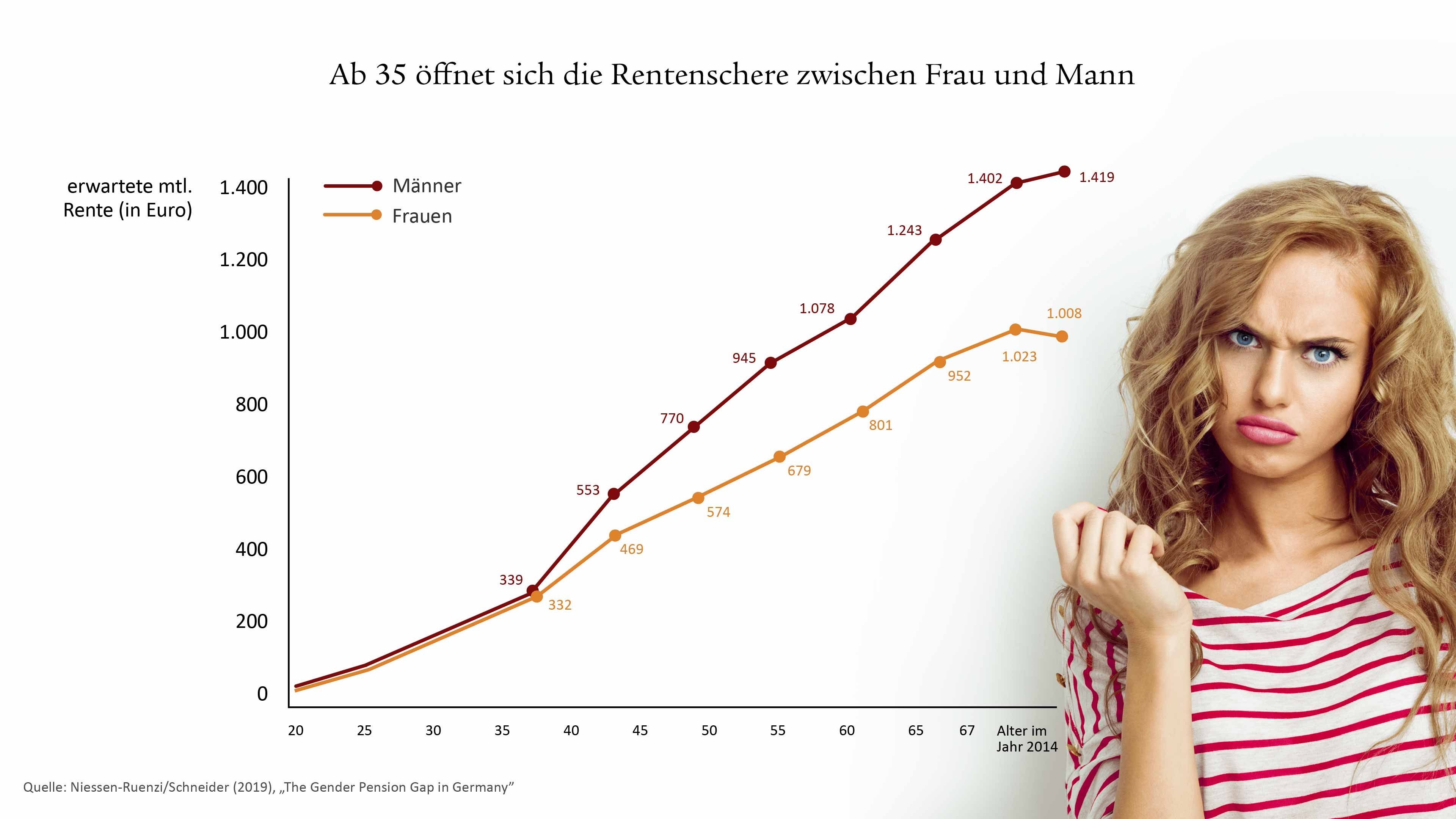

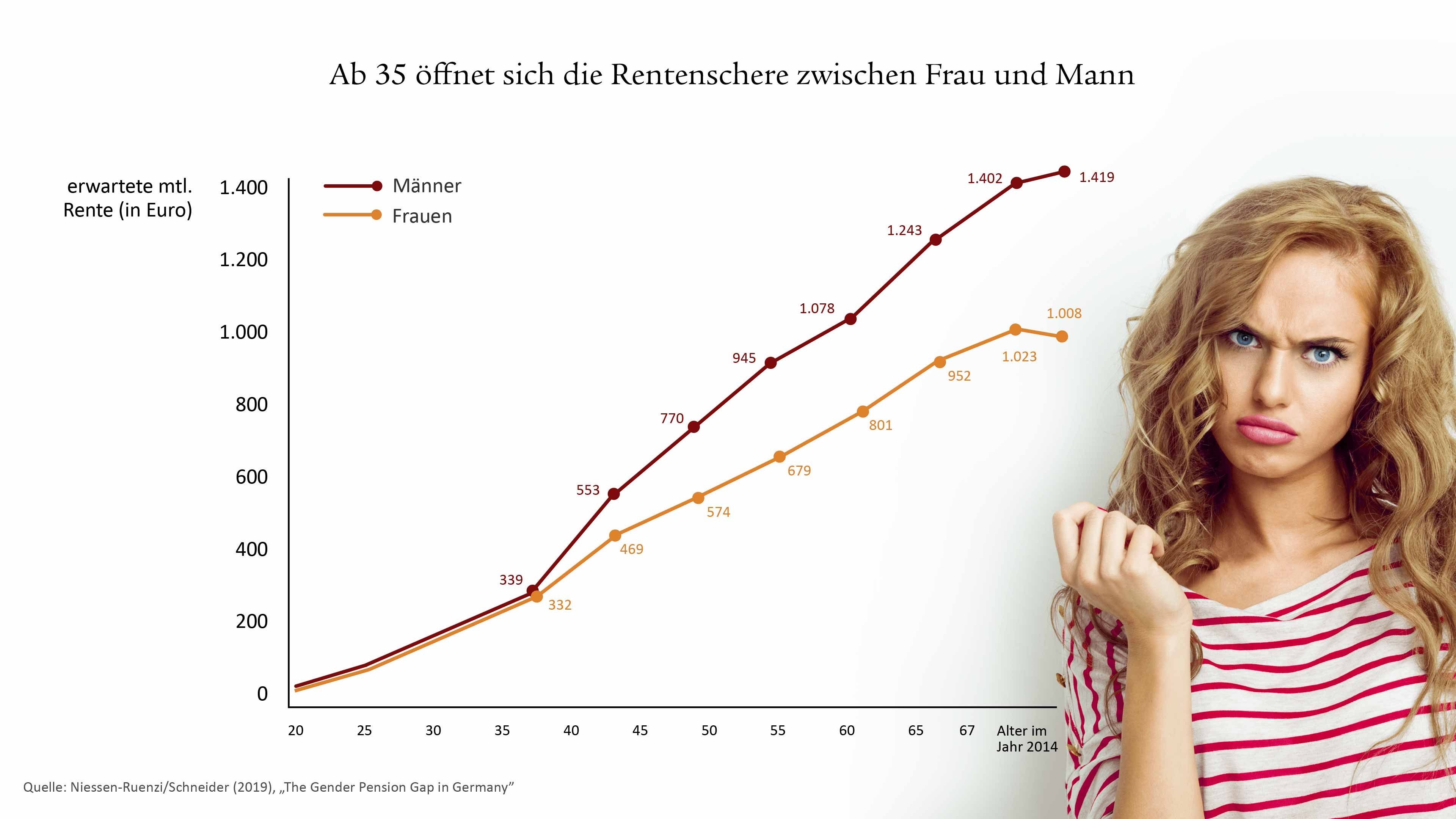

Studien weisen Rentenlücke zwischen Frauen und Männern auf

Das zeigt eine aktuelle Studie zum sogenannten „Gender Pension Gap“, also zur Rentenlücke aufgrund des Geschlechts, die die Universität Mannheim und die niederländische Tilburg University gemeinsam umgesetzt haben. Laut Studienautoren gibt es trotz der Bemühungen in der Gesellschaft, Politik und Unternehmen, für rechtliche und finanzielle Gleichberechtigung unter den Geschlechtern zu sorgen, immer noch große Defizite. Wenn Frauen diese Defizite ausgleichen wollen, sollten sie sich nicht nur auf die gesetzlichen Rentenzahlungen verlassen – sondern weitere Vorsorgeoptionen nutzen.

Bei der Altersvorsorge ist die gesetzliche Rentenversicherung eine Basisvorsorge Die Höhe der Beiträge, die in die Kasse fließen, orientiert sich unabhängig von Alter, Geschlecht oder möglichen Erkrankungen für alle Versicherten in erster Linie an ihrem Einkommen. Das bedeutet: Wer mehr verdient, zahlt auch mehr in die Rentenkasse ein und hat so später einen höheren Rentenanspruch. Umgekehrt heißt das aber auch: Wer ein niedrigeres Einkommen hat, erhält auch eine kleinere Rente im Alter.

Teilzeitarbeit wirkt sich negativ auf die Höhe der Rente bei Frauen aus

Und das trifft vor allem Frauen: Solange sie kinderlos sind, unterscheiden sich die Geschlechter in ihren Finanzen und Einkommenschancen nicht wesentlich, heißt es in der Studie zum „Gender Pension Gap“. Doch ab etwa 35 Jahren entstehen erste Unterschiede bei den Rentenansprüchen: Da Frauen häufiger als Männer nach der Geburt eines Kindes ihre Arbeitszeiten reduzieren, beginnt sich das geschlechtsspezifische Lohngefälle genau in dieser Altersgruppe zu entwickeln. Das belegt auch eine Langzeitstudie: Demnach verdienen Mütter in Deutschland zehn Jahre nach der Geburt des ersten Kindes im Schnitt 61 Prozent weniger als im letzten Jahr vor der Geburt. Das Phänomen wird auch als „Motherhood Penalty“ oder als „Child Penalty“, also als „Strafe fürs Kinderkriegen“, bezeichnet. Seit vielen Jahren versucht der Staat, dieses Ungleichgewicht zum Beispiel mit Hilfe der sogenannten Mütterrente auszugleichen. Das Konzept: Der Staat stockt die gesetzliche Rente von Müttern, die zum Nachteil ihrer Karriere ihre Kinder großgezogen haben, auf. Für jedes Kind bekommen sie Rentenpunkte gutgeschrieben, die aktuell einem Rentenplus von bis zu 96 Euro pro Monat entsprechen. Allerdings schwankt die Höhe des Zuschlags je nach Geburtsjahr – und kann das verfügbare Einkommen manch einer Frau auch nur geringfügig aufbessern.

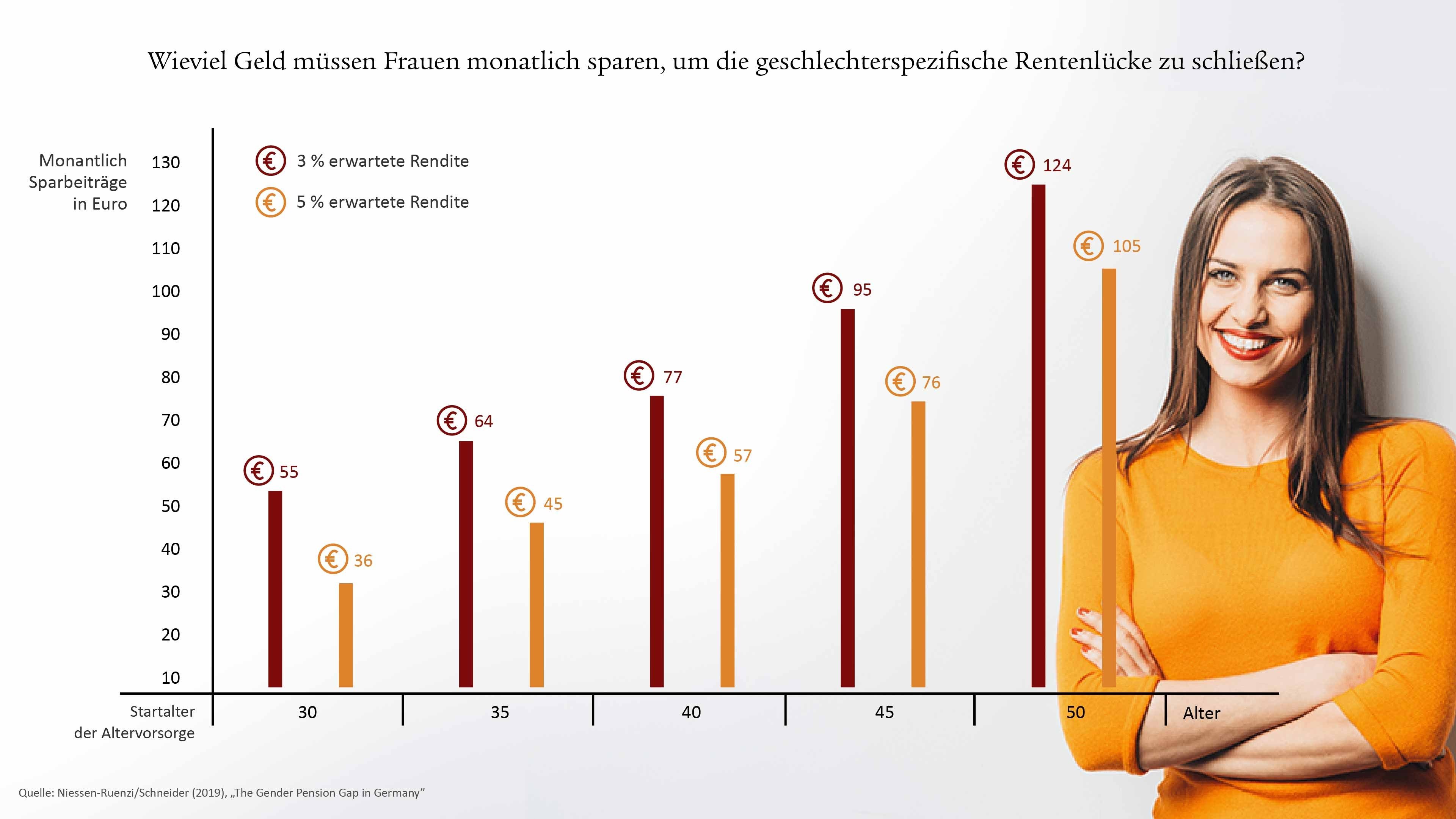

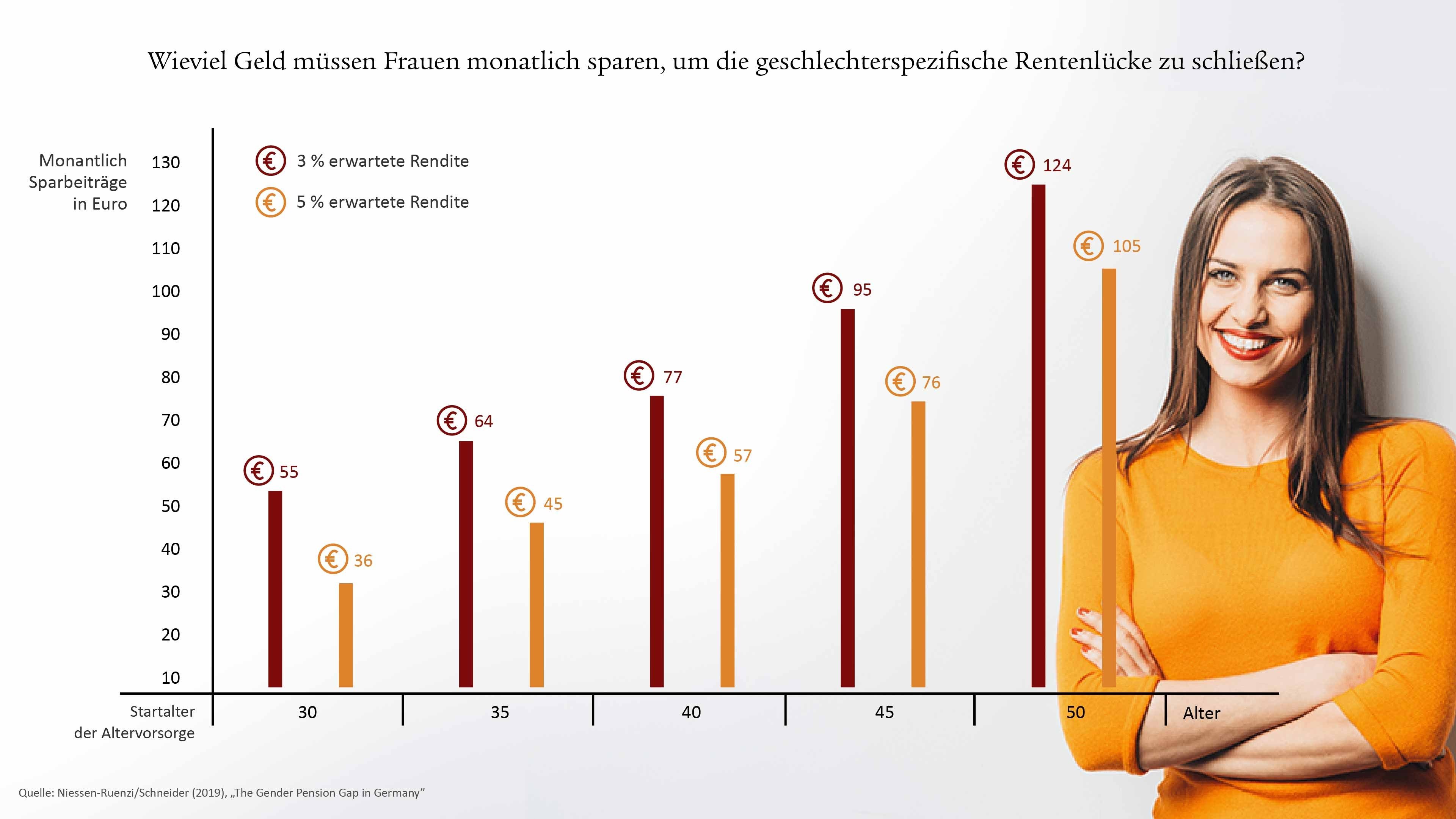

Private Altersvorsorge schützt Frauen vor Altersarmut

Private Altersvorsorge kann deutlich besser Abhilfe schaffen. Dabei gilt bei Ehepartnern zuallererst: Getrennt vorsorgen – denn nur so sind beide Partner fürs Alter abgesichert, auch wenn die Ehe scheitert. Sinnvoll kann der Abschluss einer privaten Rentenversicherung sein. Um optimale Renditechancen bei kalkulierbaren Risiken zu ermöglichen und die Altersrente kontinuierlich zu erhöhen, bieten sich fondsgebundene Produkte an. Ein Beispiel aus der Praxis: Aus einer Einzahlung von 50 Euro im Monat werden bei einem angenommenen Zinssatz von fünf fünf Prozent nach 35 Berufsjahren 55.000 Euro. Wegen des Zinseszinseffektes lohnt es sich also, damit früh anzufangen. Die Rente kann üblicherweise entweder als Kapital ausgezahlt oder als eine lebenslange Altersrente bezogen werden. Im Rahmen der vertraglichen Möglichkeiten kann der Vertrag an die Lebenssituation und die Bedürfnisse der Versicherungsnehmerinnen angepasst werden. Was darüber hinaus für fondsbasierte Altersvorsorgeprodukte spricht: Sie können gegenüber einer reinen Direktanlage in Fonds im Vorteil sein: zum Beispiel, weil der Fondswechsel in der privaten Rentenversicherung steuerfrei ist. Wichtig ist trotzdem, einen guten Mix zwischen unterschiedlichen Produkten zu finden. Hier lohnt es sich, einen persönlichen Berater hinzuzuziehen, um die individuelle Situation zu besprechen.

Machen Sie Ihre finanzielle Vorsorge zur #Frauensache!

Wir unterstützen Sie dabei – für eine selbstbestimmte Zukunft.

Privat vorsorgen lässt sich auch über die betriebliche Altersvorsorge (bAV). Hierbei wandelt der Arbeitgeber für den Arbeitnehmer einen Teil seines Bruttolohns in eine Altersvorsorge um. Bis zu acht Prozent der Beitragsbemessungsgrenze (BBG) können steuerfrei in die betriebliche Altersvorsorge gezahlt werden. Vier Prozent der Beiträge sind zudem sozialversicherungsfrei. Beim Renteneintrittsalter wird der Betrag entweder zusätzlich zur gesetzlichen Rente in monatlichen Raten ausgezahlt oder er kann kapitalisiert werden. Außerdem fördert der Staat noch Riester- und Rürup-Renten. Staatliche Zulagen und Steuervorteile machen diese Form des Sparens attraktiv. Um ein Beispiel zu nennen: Eine Frau mit einem Verdienst von 30.000 Euro im Jahr und einem Kind könnte bei einer Einzahlung in Höhe von 725 Euro in die Riester-Rente, 475 Euro Zulagen vom Staat erhalten und sich damit eine Rendite von 65,5 Prozent im Jahr sichern. Alleine die Zulagen könnten mit einer angenommenen Verzinsung von fünf Prozent innerhalb von 40 Jahren rund 72.000 Euro ergeben.

Was kann man darüber hinaus tun? Im besten Fall legt Frau so an, dass das Geld für sie arbeitet, heißt es in der Studie zur Pension Gap. Dafür reicht es nicht, das Ersparte auf einem Giro- oder Tagesgeldkonto zu parken – denn durch Niedrigzinsphase und Inflation verliert das Geld über die Jahre hinweg an Wert. Wer bereits ein kleines Vermögen angespart oder geerbt hat, kann die Summe alternativ sofort in eine private Rentenversicherung einzahlen und so die Rentenzahlungen im Alter aufbessern.

Fonds und Aktien ermöglichen Vermögensaufbau zum Schluss der Rentenlücke

Vor allem sollten Frauen, die sich für das Alter finanziell besser aufstellen wollen, den Kapitalmarkt nicht außer Acht lassen. Dort gibt es je nach Sparziel und Risikobereitschaft verschiedene Anlageprodukte: Fondssparpläne lassen sich zum Beispiel schon mit kleinen monatlichen Sparbeträgen in Höhe von 25 Euro einrichten. Da die Raten flexibel sind, können Sparer sie ihrer finanziellen Situation anpassen – das ist von Vorteil für Frauen, die beispielsweise in Mutterschutz gehen oder häufiger von Vollzeit- zu Teilzeitstellen oder umgekehrt wechseln. Dabei gilt: Wer früher mit dem Sparen anfängt, muss weniger Geld pro Monat sparen, um im Alter gut versorgt zu sein. Denn Zinseszinseffekte beschleunigen den Vermögensaufbau mit zunehmender Zeit immer stärker. Das gilt selbstverständlich unabhängig vom Geschlecht – ist aber ein Faktor, der gerade für Frauen mit wechselhaften Erwerbsbiografien besondere Beachtung verdient. Diese Möglichkeiten sind auch in fondsgebundenen Altersvorsorgeprodukten gegeben.

Aktiv gemanagte Fonds reduzieren das Risiko

Wer am Kapitalmarkt investieren möchte, könnte das mit Hilfe eines Wertpapierdepots machen. Hierdurch besteht die Möglichkeit sich ein Portfolio zu erstellen, welches die eigene Risikoklasse darstellt. Risikofreudigere Menschen können ihre Gelder in schwankende Bereiche investieren, sodass sie bei guter Entwicklung eine höhere Rendite erwarten können – aber auch verlieren können. Dieser Aspekt darf nicht außeracht gelassen werden. Das Portfolio kann aus Anleihen, Aktien, Rohstoffen und vielem mehr bestehen. Aktuell erfreuen sich ETFs großer Beliebtheit. Die Abkürzung ETF bedeutet „Exchange Traded Fund“. Der ETF probiert einen Index nachzubilden z.B. den MSCI-World. Der MSCI-World ETF setzt sich aus etwa 1.500 Aktien zusammen, sodass eine Risikostreuung entsteht. Aufgrund der niedrigen Kosten erfreut sich diese Form einer großen Beliebtheit. Aber auch hier werden Markteinbrüche abgebildet, die sich über längere Laufzeiten jedoch „einpendeln“ können. Eine Alternative könnte auch ein aktiv gemanagtes Portfolio sein. Hierbei kümmern sich Finanzprofis, die permanent die Märkte betrachten und analysieren. Ihr Dienst ist aber mit höheren Kosten verbunden.

Wichtig beim Schritt an den Kapitalmarkt: Auch in schwierigen Marktphasen Ruhe bewahren. Aktienkurse können enorm steigen, aber auch tief fallen – aber über einen langen Anlagezeitraum von 15 Jahren und länger können sich erlittene Verluste wieder mit Gewinnen ausgleichen. Statistiken zufolge brauchen übrigens gerade Frauen keine Angst vorm Börsenparkett zu haben: Von August 2014 bis August 2015 erzielten Frauen in Deutschland laut einer Auswertung der Direktbank ING mit ihren Wertpapierdepots im Schnitt eine Rendite von 5,8 Prozent – während Männer nur auf 4,1 Prozent kamen.

Vorsorge für Frauen kompakt: Darauf kommt es an

Lebensplanung:

Vorsorgeplanung ist immer auch Lebensplanung. Wer sich beispielsweise früh Gedanken macht, wann die Kinder mehr Geld brauchen, wann ein Wiedereinstieg in den Vollzeitjob realistisch ist oder wann ein Umzug in eine größere Wohnung ansteht, kann seine Vorsorgeziele daran anpassen. Laufzeiten von Krediterträgen, Versicherungen und Sparpläne sollen zum Finanzbedarf passen – jetzt und in der Zukunft.

Flexibilität:

Dazu sind vor allem solche Vorsorgeformen geeignet, die es erlauben, Sparraten flexibel anzupassen, auch einmal auszusetzen oder mehr anzulegen. Insbesondere die private Vorsorge über gesetzliche Renten oder geförderte Riester- und Rürup-Verträge hinaus sind dazu geeignet.

Ausdauer:

Wer früh beginnt, Vermögen aufzubauen, der spart mit Zinseszinseffekt besonders effektiv. Zugleich ist aber auch Ausdauer gefragt. Dabei helfen unter anderem Sparpläne, die zudem auch noch dynamisch gestaltet sein können, so dass von Jahr zu Jahr automatisch etwas mehr Geld in die Vorsorge fließt. Angenehmer Nebeneffekt: So lässt sich auch die schleichende Geldentwertung durch Inflation ausgleichen, ohne dass man sich ständig darum kümmern muss.

Sie möchten Ihre private Altersvorsorge angehen?

Unsere Expertinnen und Experten beraten Sie gern passend zu Ihren Bedürfnissen – persönlich und mit einer großen Auswahl an Produkten.