Noch immer sorgen Frauen seltener vor als Männer. Wie ist es bei Ihnen? Bauen Sie bereits ein gutes Polster für Ihre Rente auf und blicken zuversichtlich in Ihre finanzielle Zukunft? Falls nicht, möchten wir Sie ermutigen, sich stärker mit Ihrer privaten Altersvorsorge zu beschäftigen. Einige weit verbreitete Mythen könnten Sie eventuell noch davon abhalten, das Thema anzugehen.

Wie steht es um Ihre Altersvorsorge? Wenn Sie jetzt mit den Schultern zucken, keine Bange, denn damit sind Sie nicht allein. Viele Frauen sorgen seltener vor als Männer. Vielleicht weil sie sich vor dem Thema scheuen oder sich gar nicht bewusst sind, dass sie etwas tun sollten. Wir möchten an dieser Stelle mit einigen Irrtümern rund um die Altersvorsorge für Frauen aufräumen und Ihnen Mut machen, Ihre finanzielle Zukunft selbstbestimmt in die Hand zu nehmen.

1. Die gesetzliche Rente reicht für meine Altersvorsorge aus

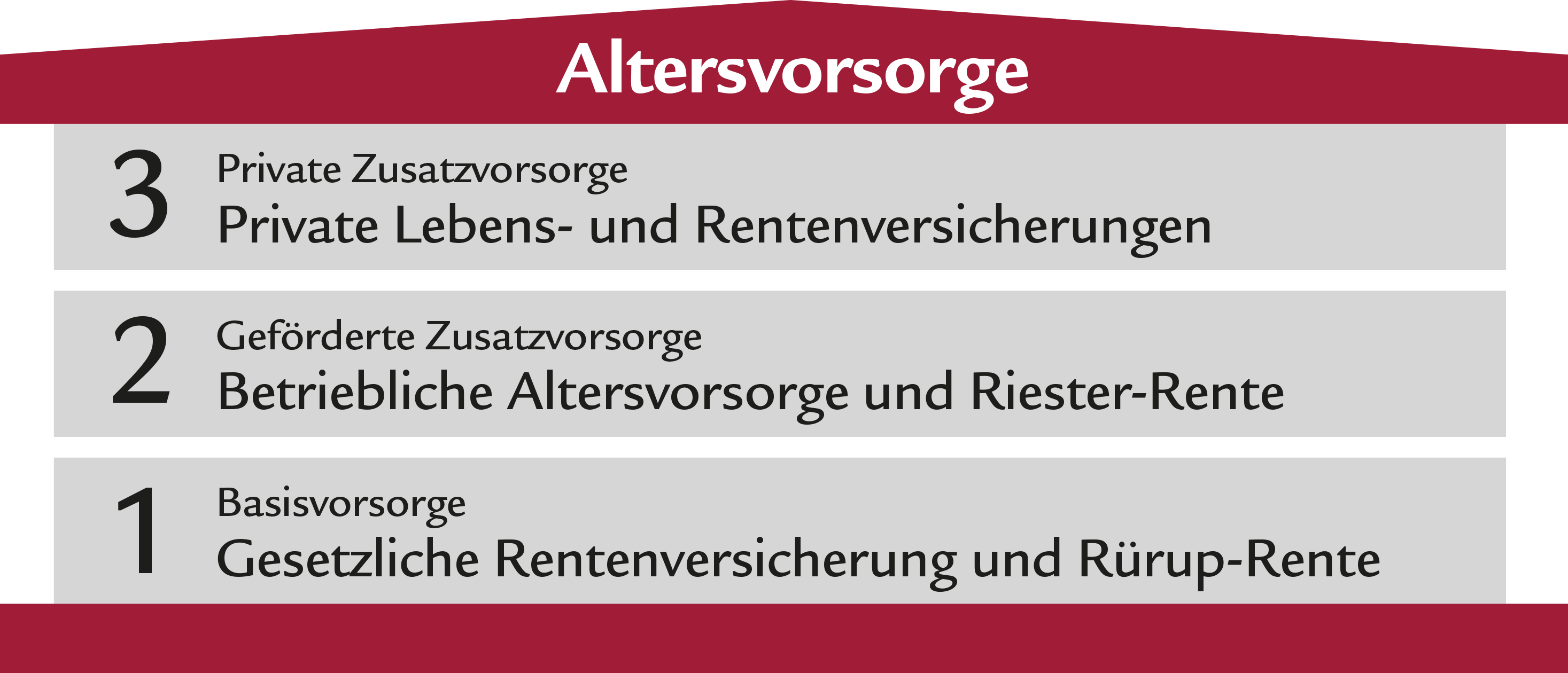

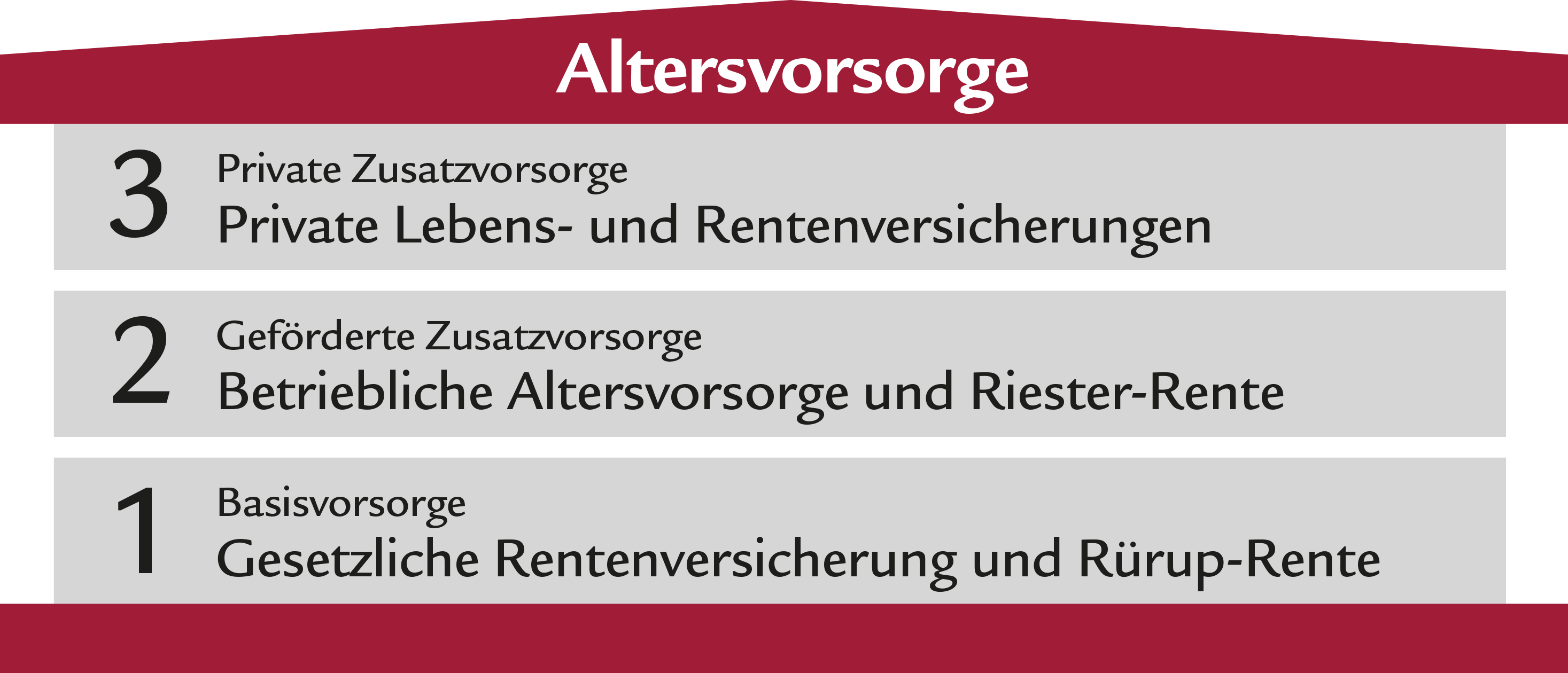

Grundsätzlich besteht das Rentensystem in Deutschland aus drei Schichten:

Viele Menschen denken, dass die gesetzliche Rentenversicherung allein ausreicht, um im Alter eine gute Rente zu beziehen. Doch beim Blick auf dieses System wird deutlich, dass der Staat mit der gesetzlichen Rentenversicherung in der Regel nur die Basis für den Ruhestand schafft. Da diese jedoch nur einen Teil des Vorsorgesystems darstellt, reicht bei vielen die gesetzliche Rente allein nicht aus, um den jetzigen Lebensstandard auch im Alter halten zu können. Diese sogenannte Versorgungs- oder Rentenlücke, also die finanzielle Diskrepanz zwischen Ihrer gesetzlichen Rente und dem Betrag, den Sie für einen komfortablen Lebensabend brauchen, gilt es mit einer zusätzlichen privaten Absicherung zu schließen.

2. Die private Altersvorsorge ist zu teuer

Eins vorweg: Dass Frauen weniger verdienen als Männer, ist ein Fakt. Der sogenannte Gender Pay Gap (Lohnlücke) ist belegt und betrug im vergangenen Jahr (2020) durchschnittlich 18 Prozent. Die Ursachen für diese Verdienstunterschiede sind vielfältig. So kommt es bei Frauen beispielsweise durch Erziehungszeiten häufiger zu Unterbrechungen im Erwerbsleben, die Teilzeitquote liegt bei Frauen höher als bei Männern oder auch geschlechtsspezifische Vorlieben bei der Berufswahl können dazu beitragen. Oftmals liegt es schlichtweg daran, dass Frauen niedrigere Löhne als Männer erhalten – und das bei gleicher Qualifikation. Letztendlich bedeutet ein geringeres Einkommen weniger Rente und eine niedrigere Sparquote.

Doch nun zu den guten Nachrichten: Sie können bereits ab 25 Euro im Monat über fondsgebundene Rentenversicherungen Ihren Vermögensaufbau für das Alter angehen. Natürlich können 25 Euro für die eine viel Geld, für die andere „Peanuts“ sein. Überlegen Sie sich daher, ob Sie an der einen oder anderen Stelle im Alltag sparen können, etwa beim Einkaufen oder bei verschiedenen Verträgen wie Handy, Streaming und Co. Oder haben Sie vielleicht die Möglichkeit, sich einen kleinen Nebenverdienst aufzubauen? Wie viel Geld Sie insgesamt in die Schließung Ihrer persönlichen Rentenlücke investieren sollten, kann ein Finanzexperte individuell für Sie ermitteln.

Sie sind sich nicht sicher, wie gut Sie finanziell für Ihr Alter aufgestellt sind?

Wir helfen Ihnen dabei, Ihre Rentenlücke zu identifizieren und die passenden Produkte zu finden, um diese zu schließen – für eine selbstbestimmte Zukunft.

3. Mein Partner ist meine Altersvorsorge

Klar, die rosarote Brille in der Liebe gehört einfach dazu und zusammen mit den Schmetterlingen im Bauch ist es doch das schönste Gefühl auf Erden. Doch besonders beim Thema Finanzen sollten Sie in einer Beziehung ganz schnell auf den Boden der Tatsachen zurückkommen. Zu einer guten Partnerschaft zählt zwar, dass beide füreinander da sind – auch finanziell –, doch die Realität sieht oft noch so aus, dass Frauen viel zurückstecken. Sie arbeiten öfter in Teilzeit oder gar nicht, um sich beispielsweise um die Kindererziehung oder die Pflege Angehöriger zu kümmern. Das mag der Partner in einer funktionierenden Beziehung ausgleichen, doch im Hinblick auf die Rente wird die Altersvorsorge der Frau noch zu oft vernachlässigt. Besonders kritisch wird es, wenn die Beziehung nicht hält. Im Falle einer Scheidung wird zwar meist richterlich über die Teilung von bestehenden Versorgungsanwartschaften entschieden. Das bedeutet, dass bis dahin aufgebaute Rentenansprüche in der Regel zwischen den Ehepaaren geteilt werden. Doch nach der Trennung müssen zuvor geteilte Kosten für Wohnung, Nebenkosten, Versicherungen und Co. allein getragen werden. Dann bleibt nicht nur weniger Geld, um die eigene Altersvorsorge aufzubessern, sondern es geht später auch mehr von der sowieso schon niedrigeren Rente ab. Vielleicht kommt dann noch dazu, dass Sie als Mutter weiterhin in Teilzeit arbeiten, um genügend Zeit für Ihre Kinder zu haben.

Daher gilt es für Sie als Frau, Ihre Altersvorsorge selbstbestimmt in die Hand zu nehmen, offen mit Ihrem Partner über Finanzen und Vorsorge zu sprechen und eine passende Lösung zu finden.

4. Kindererziehung wird von der gesetzlichen Rentenversicherung honoriert

Grundsätzlich stimmt es, dass bestimmte Kindererziehungszeiten vom Staat in der gesetzlichen Rentenversicherung angerechnet werden, als wären weiterhin Beiträge in die Rentenkasse eingezahlt worden. Diese müssen jedoch selbst beantragt werden. Die Höhe der Beiträge orientiert sich dabei am Durchschnittsverdienst aller Versicherten. Umgerechnet bedeutet dies, dass aktuell ein Jahr Kindererziehungszeit ca. 30 Euro Rente pro Monat bringt.

Auch hier gilt also: Verlassen Sie sich nicht allein auf den Staat, sondern werden Sie tätig und stocken Sie privat auf. Und reden Sie vor allem mit Ihrem Partner darüber, wer welche Erziehungszeiten nimmt und wie ein Ausgleich aussehen kann, damit Sie am Ende nicht das Nachsehen bei der Rente haben.

5. Kinderbetreuungskosten rechnen sich nicht

Auf den ersten Blick erscheinen vielen die Betreuungskosten für Kinder vielleicht sehr hoch. Manch eine Frau mag dies davon abhalten, in Vollzeit in den Job zurückzukehren. Dennoch sollten Sie dabei nicht vergessen, welche Auswirkungen dies auf Ihre spätere Rente haben kann. Rechnen Sie daher konkret aus, ob es nicht besser wäre, doch wieder in Vollzeit zu arbeiten.

Natürlich ist es nicht immer einfach, den Nachwuchs die gesamte Zeit betreuen zu lassen. Vielleicht wollen Sie es auch aus Prinzip nicht oder Ihr Kind hat besondere Bedürfnisse. Überlegen Sie sich dennoch genau, welche Auswirkungen Ihre Entscheidung auf Ihre spätere Rente haben wird und wie Sie eventuelle Defizite ausgleichen können. Außerdem sollten Sie bedenken, dass sich Kinderbetreuungskosten bei Vorliegen aller Voraussetzungen in Teilen von der Steuer absetzen lassen. Ganz zu schweigen davon, dass viele Frauen ihre Arbeit erfüllt und eine willkommene Abwechslung zum Familienalltag bietet.

Egal, wie Sie sich entscheiden: Für jede Frau ist etwas anderes „richtig“. Wichtig ist nur, dass Sie sich aller Vor- und Nachteile sowie Konsequenzen bewusst sind.

6. Ich habe keine Ahnung von Finanzen und Altersvorsorge

Laut dem Zentrum für Europäische Wirtschaftsforschung verfügt die Mehrheit der Frauen tatsächlich über ein geringeres Finanzwissen als Männer. Teilweise mangelt es ihnen aber schlichtweg an Selbstvertrauen in das eigene Wissen und Können. Das führt dazu, dass Frauen ihr Finanzwissen häufig geringer einschätzen, als es in Wirklichkeit ist, und dies hält sie leider auch davon ab, für das Alter vorzusorgen.

Daher: Schluss mit der falschen Bescheidenheit, ran an die Finanzthemen und auf in die selbstbestimmte Zukunft! Es gibt immer mehr Möglichkeiten, sich in Sachen Finanzen und Vorsorge weiterzubilden, und bestimmt ist irgendwo das Richtige für Sie dabei – sei es ein Buch vor dem Schlafengehen, ein Podcast während der Autofahrt zur Arbeit oder ein Workshop am Wochenende. Oder Sie rufen in Ihrem Freundeskreis einen kleinen Finanzklub ins Leben. Denn zusammen lassen sich solche Themen einfacher und spielerischer angehen. So weiß die eine vielleicht mehr über das Thema Fonds, eine andere mehr über das Thema Altersvorsorge.

Grundsätzlich gilt: Sie müssen nicht alles können, doch ein gewisses Grundverständnis kann vieles erleichtern. Und natürlich kann es immer helfen, Expertenrat einzuholen, um finanzielle Potenziale zu identifizieren und Unterstützung bei der Umsetzung von Maßnahmen zu erhalten. Eine persönliche und individuelle Beratung bringt genau das.

Sie möchten Ihre private Altersvorsorge angehen?

Unsere Expertinnen und Experten beraten Sie gern passend zu Ihren Bedürfnissen.

7. In meinem Minijob brauche ich keine Rentenversicherung

Im letzten Jahr waren in Deutschland mehr als sieben Millionen Menschen in 450-Euro-Jobs tätig. Ganze 60 Prozent davon waren Frauen. Minijobs bieten meist wenige Arbeitsstunden pro Woche bei gleichzeitiger Flexibilität. Dadurch sind Kinderbetreuung oder die Pflege von Angehörigen besser zu bewältigen, was häufig von Frauen übernommen wird. In Bezug auf die Rente stellen Minijobs und andere kleine Aufträge in der sogenannten Gig-Economy jedoch ein Risiko dar, denn teilweise sind sie gar nicht sozialversicherungspflichtig. Bei Minijobs besteht seit 2013 eine Rentenversicherungspflicht, von der man sich jedoch befreien lassen kann. Dann bekommen Sie zwar mehr ausgezahlt, gefährden jedoch einen finanziell abgesicherten Lebensabend. Hier gilt es also, genau zu überlegen, welche Folgen die Befreiung von der Rentenversicherungspflicht haben kann.

8. Ich mache mir später Gedanken über meine Altersvorsorge

Mit 18 oder 20 Jahren scheint die Rente noch weit entfernt. Reichlich Zeit, sich Gedanken über die Altersvorsorge zu machen, richtig? Nein. Zum einen laufen Sie Gefahr, das Thema völlig aus den Augen zu verlieren, und zum anderen profitieren Sie, wenn Sie früh starten. Zudem sind die Beiträge geringer, die Sie investieren müssen, um Ihre Rentenlücke zu schließen, und der Zinseszins sorgt zusätzlich dafür, dass Ihr angelegtes Geld immer höhere Erträge bringt. Daher ist die Antwort, wann der richtige Zeitpunkt ist, sich mit der eigenen Altersvorsorge zu beschäftigen immer: gestern.

9. Bei mir ist es zu spät für eine private Altersvorsorge

Natürlich kommt es darauf an, wie alt Sie sind, doch selbst mit 40 Jahren ist es noch nicht zu spät, um Ihre private Altersvorsorge in Angriff zu nehmen. Immerhin bleiben Ihnen im Schnitt noch immer 27 Jahre, um zu sparen und das Ersparte zu vermehren. Diese private Altersvorsorge sieht dann vielleicht anders aus, als sie für Sie vor 20 Jahren ausgesehen hätte, doch es gibt durchaus Möglichkeiten, mit denen Sie dennoch optimistisch Ihrer Rente entgegensehen können. Welche Form der Altersvorsorge für Sie am sinnvollsten ist und inwiefern eine staatlich geförderte Vorsorge zum Tragen kommen kann, hängt von verschiedenen Faktoren (z. B. Alter, Einkommen, Beruf, Kinder, Vermögen), der gewünschten Rentenhöhe und Ihrer persönlichen Risikoneigung ab.

Eine persönliche und individuelle Beratung kann Ihnen helfen, den richtigen Weg in eine selbstbestimmte Zukunft zu finden.

Besser spät als nie

Wir beraten Sie, wie Sie auch verspätet Ihre Altersvorsorge angehen können.

10. Ich brauche keine Rente, da ich so lange arbeiten muss, bis ich sterbe

Das ist sehr pessimistisch gedacht und formuliert. Indem Sie sich rechtzeitig um Ihre Altersvorsorge kümmern und jetzt lieber auf das eine oder andere verzichten, können Sie sich das sportliche Ziel setzen, schon mit 50 Jahren in Rente zu gehen. Oder in diesem Alter zumindest nur noch in Teilzeit zu arbeiten. Die Höhe Ihrer Rente hängt davon ab, wie sehr Sie sich jetzt einschränken können und wollen und wie klug Sie Ihr Erspartes für Ihren Vermögensaufbau nutzen. Auch hier gilt: Informieren Sie sich und lassen Sie sich beraten!

Fazit

- Die gesetzliche Rente ist nur die Basis für Ihren Ruhestand und Ihre Rentenlücke zu schließen, liegt in Ihrer Hand.

- Bereits mit 25 Euro pro Monat können Sie Ihre private Altersvorsorge starten.

- Ein Partner ist keine Altersvorsorge. Werden Sie selbst tätig und reden Sie mit Ihrem Partner über Finanzen und Vorsorge, damit Sie als Frau nicht das Nachsehen haben.

- Kindererziehung wird nicht genug in der gesetzlichen Rentenversicherung honoriert.

- Kinderbetreuungskosten sind nicht günstig, doch ein Vollzeitjob zahlt sich in der Rente aus.

- Eignen Sie sich zumindest ein Grundverständnis für Finanzthemen an und nehmen Sie die Hilfe von Fachleuten in Anspruch, wo Sie sie benötigen.

- Auf die Rentenversicherungspflicht im Minijob sollten Sie nicht leichtfertig verzichten.

- Es ist nie zu früh, sich um Ihre Altersvorsorge zu kümmern.

- Es ist nie zu spät, sich um Ihre Altersvorsorge zu kümmern.

- Eine gute Altersvorsorge kann Ihnen helfen, früher in Rente zu gehen.

Da Sie nun wissen, wie die Realität in der Altersvorsorge für Frauen aussieht, wird es Zeit, dass Sie Nägel mit Köpfen machen. Denn Frauen können vieles sein – auch finanziell unabhängig und bestens abgesichert.

Leben Sie selbstbestimmt und sorgen Sie jetzt vor!

Wir bei Swiss Life Select stehen Ihnen dabei gern als verlässlicher Partner zur Seite.

Bleiben Sie informiert

Mit unserem kostenlosen Newsletter liefern wir Ihnen quartalsweise Wissenswertes zu den Themen Altersvorsorge, Absicherung Ihrer Arbeitskraft und vielen mehr. Leicht lesbar, gut verständlich und ganz ohne Fachchinesisch.